AI 数据中心内部高互联带宽趋势下,MPO 产业链投资机会值得关注

受益AI 数据中心内部高互联带宽趋势,关注MPO 产业链投资机会我们看好MPO 产业链发展机会,基于:1)AI 时代数据中心内部互联带宽显著提升,大规模GPU 集群带来大量高速率光模块需求,MPO 作为高密度光网络中必备的无源器件有望持续受益;2)长期来看,CPO 有望催生保偏MPO 需求释放,在此背景下MPO 产品价值量及技术壁垒均有望显著提高;3)我国头部厂商有望分享全球MPO 产业链需求红利,其中在MPO 环节,我国头部厂商基于在产品质量、交付能力、性价比等方面的优势,已切入海外云厂商供应链体系,且未来份额有望进一步提高;MT 插芯环节也有望在行业供不应求背景下获导入机遇,打破进口垄断格局。建议关注:太辰光。

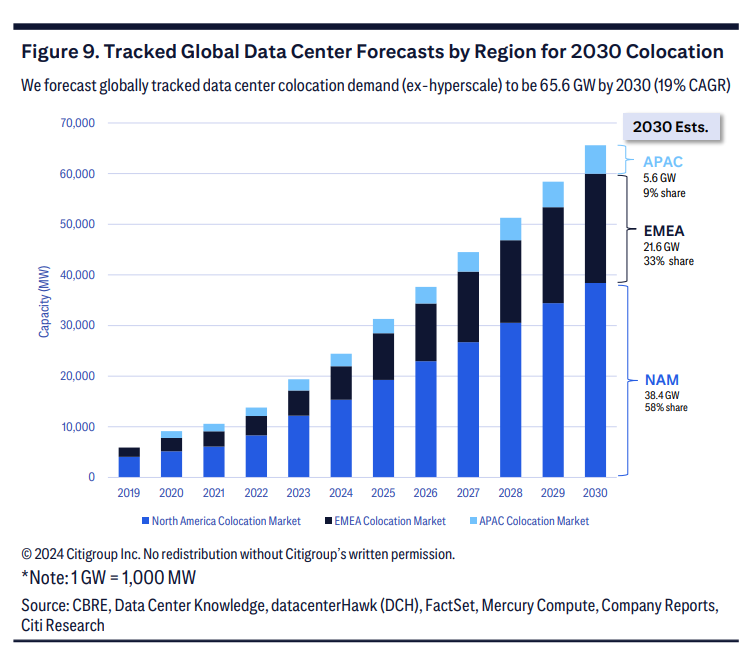

MPO:迎接量价齐升高景气机遇,市场空间有望快速增长我们认为MPO(高密度光纤连接器)作为高密度光网络中必备的无源器件,具备一定的光模块市场后周期属性,有望在全球800G/1.6T 光模块需求高增背景下迎来量价齐升的高景气机遇:大规模GPU 集群带来MPO 用量快速增长,以及16/24 芯产品渗透率提升推动ASP 抬升。以全球光纤龙头厂商康宁为例,受益于AI 需求的拉动,公司光通信板块中的企业业务单季收入于2Q24 创历史新高,同比高增42%,并指引未来几年CAGR 达25%;我们测算全球MPO 市场规模有望由2023 年的18 亿美金增长至2029 年的61亿美金,对应期间CAGR 为22%。

长期来看,CPO 有望为MPO 市场注入新的增长动力长期来看,CPO 有望成为数据中心光电技术领域重要的发展趋势之一。常规交换机内部以电信号传输为主,故交换机内部无光纤部署的需要;而CPO交换机内部由于有光信号的传输,所以需额外增加光引擎到交换机机箱前面板的光纤连接器。考虑到机内布线复杂度以及前面板容量的限制,CPO 内部光路或以MPO 承载,由此为MPO 市场需求带来新的增量。考虑到CPO内部的光引擎通常采用硅光方案,硅光波导对输入光具有偏振敏感性,故当采用外置光源方案时,我们预计CPO 机内或将引入保偏型MPO 方案,从而为MPO 市场带来更高的产品价值量以及行业技术门槛。

我国MPO 厂商已切入海外云厂商供应体系,MT 插芯亦有望突破MPO 产业链包括上游的MT 插芯厂商、中游的MPO 厂商、下游的整体解决方案厂商,以及最终用户,例如云厂商、互联网厂商等。其中在MPO 环节,我国太辰光等厂商基于产品质量、交付能力、性价比等方面优势,已切入海外云厂商供应链体系,且未来份额有望进一步提高;MT 插芯领域,目前主要被美日系企业垄断,如US Conec、日本扇港等。而随着2024 年下游需求的快速增长,低损型插芯呈现供不应求局面,我国福可喜玛等头部厂商迎来导入机遇,未来有望分享全球MPO 产业链发展红利。

MPO 产业链代表厂商梳理

【MT 插芯】:US Conec、日本扇港、住友电工、福可喜玛(致尚科技旗下);【MPO】:太辰光、汇聚科技、中航光电、致尚科技、蘅东光通讯、和光同诚(仕佳光子旗下)、加华微捷(光库科技旗下)、爱德泰等;【总体解决方案】:康宁、康普、罗森伯格、泛达网络等。

风险提示:AI 产业发展不及预期;MPO 行业竞争加剧;本研报中涉及到未上市公司或未覆盖个股内容,均系对其客观公开信息的整理,并不代表本研究团队对该公司、该股票的推荐或覆盖。