英特尔财报披露代工业务亏损 70 亿美元,CEO 宣布暂停派息并将裁员 1.5 万人

[ 由于四年五个节点及路线演进、生态构建以及产能扩建等巨额的投入,英特尔披露其代工业务2023年亏损70亿美元,比前一年52亿美元的运营亏损金额更大。 ]

近日,英特尔发布了第二季度财报并宣布即将于年内开启约1.5万人规模的裁员计划。此外,为了控制资本支出,英特尔CEO帕特·基辛格(Pat )表示将从今年第四财季开始暂停派息,这是近32年来该公司首次作出暂停派息的决定。英特尔的一系列操作在二级市场引发震动,财报公布后,公司股价在盘后交易中暴跌超26%,创下自1982年以来单日最大跌幅的纪录。

在近期发给员工的备忘录中,基辛格称:“我不会幻想我们面前的道路会一帆风顺……未来还会有更多艰难的日子。”

接手英特尔以来,基辛格一直将重返领先作为自己的掌舵目标,而IDM2.0作为实现这一目标的重要抓手一直是他着力倾注资源的方向。此前,他为英特尔定下了“四年五个节点”的规划,而眼下,随着行业迈入人工智能时代,英特尔又将AI芯片的代工计划纳入了IDM2.0战略。

半导体行业的竞争拼的是“只争朝夕”,但随着蓝图越画越大,英特尔为之投入的成本也越来越高,截至今年第二季度,英特尔的现金储备为112.9亿美元,但流动负债高达320亿美元。

财务压力走高

基辛格释出的一揽子调整方案主要针对的是英特尔当前的财务状况。财报发布后,他在电话会议中承认,第二季度的财务表现的确“令人失望”,他称收入没有如预期般增长,而且还没有充分受益于人工智能的强大趋势。“我们的成本太高,利润太低”。

财务方面,从单季度来看,英特尔的亏损扩大主要是受毛利率闪崩的影响。二季度该公司的毛利率为35.4%,环比下滑5.6个百分点,远低于市场预期的42.1%。对于毛利率大幅下滑,公司给出的原因是受AI PC产品的增加、晶圆工厂的过渡以及其他非核心业务费用的影响。

需要注意到,研发费用是英特尔非核心业务费用的重要组成,该公司第二季度的研发费用高达42.39亿美元,同比增长6.6%,而研发费用率也达到了33%,这几乎已经追上公司该季度的毛利率水平。

纵览以往财报数据,英特尔在2021年第二季度的毛利率水平曾有过超50%的表现,不过随着时间的推移,这一数据呈现出整体波动下滑的趋势。这除了与半导体行业的周期性波动有关外,英特尔在先进代工方面的大力投入也在很大程度上影响了该指标的走向。据记者梳理,自2022年第一季度之后英特尔的研发费用率就攀上20%平台,并持续走高,即便在2023年初公司穿越半导体行业周期时,这一数据也始终保持在不低于25%的水平。

尽管英特尔雄心勃勃,但由于四年五个节点及路线演进、生态构建以及产能扩建等巨额的投入,英特尔披露其代工业务2023年亏损70亿美元,比前一年52亿美元的运营亏损金额更大。

英特尔中国区总裁王锐此前在接受第一财经记者采访时表示,IDM 2.0战略是一条“非走不可的路”。

明星业务C位难守

英特尔是PC时代的赢家,个人电脑的普及让这家公司快速成为了美国国内最大的芯片制造商。同时,得益于PC业务和数据中心业务的繁荣,英特尔在CPU处理器市场上也一直占据着主导地位。有分析认为,英特尔客户端计算部门的业务份额一直以来都相当稳定,这意味着英特尔的命运和PC市场以及数据中心市场的CPU份额深度绑定。

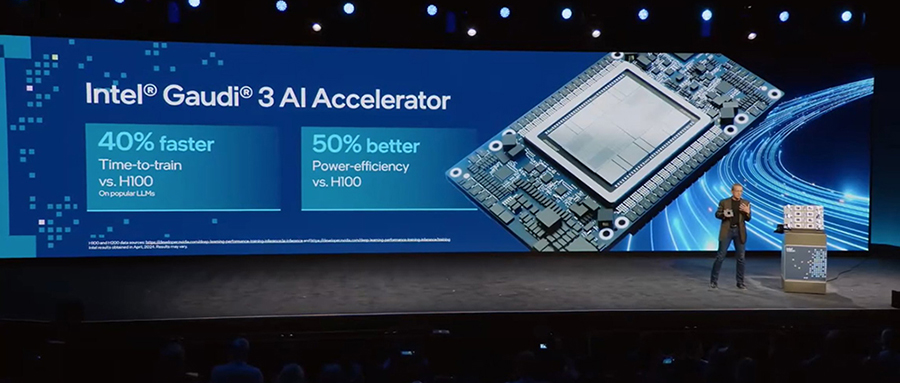

不过,2022年以来,随着生成式人工智能催生了巨量的算力需求,数据中心市场的注意力开始转移。诚然,面向市场风口英特尔推出了用于对标英伟达的Gaudi系列计算芯片,但是市场似乎还是对英伟达的GPU更加买账。

同时,随着GPU市场地位的跃升,此前因业务线横跨CPU和GPU而被诟病的AMD也因两者之间的适配性和架构更优而夺得了与英特尔CPU分食市场的机会。根据市场调研机构 所公布的2023年第四季度AMD处理器市场份额统计数据,AMD EPYC已经拿下了23.1%服务器市场份额,份额占比再次扩大。公开信息显示,尽管EPYC作为通用处理器,算力上不如GPU加速器,不过该产品可与AMD的GPU加速器、AI加速器等协同工作,实现效率的最大化。

此外,英特尔在CPU领域还面临着一个崛起的对手——高通,高通于今年5月发布了其新款CPU X Elite芯片,当前这款芯片已经应用于微软的新款 和 Pro中。

另一方面,Arm架构的兴起也是英特尔PC业务在市场C位的威胁之一。2020年,苹果成功推出了基于ARM架构的自研芯片M1,该产品一经面世就展现出出色的性能和能效比。日前,高通、联发科、AMD、英伟达等都已经计划或已经推出基于Arm架构的处理器芯片。但相比之下,一直坚守x86的英特尔对ARM架构的拥抱意愿似乎不高。

英特尔包含PC业务的客户端部门在第二季度实现74.1亿美元的营收,同比增长 9.3%,这是该公司二季度各业务中极少数看涨的一项。在业务中,英特尔的桌面机和笔记本销量都有不同幅度的增长。

从行业数据来看,全球PC出货量在经历季度出货底部后,出货量继续回升,但增速依旧保持在个位数。市场调研数据显示,第二季度全球PC出货量累计6490万台,同比增长 5.4%。分析认为,PC行业虽然已经走出低谷,但企业出货量仍在相对低位,这表明当前市场需求仍然不太旺,英特尔PC业务的营收增速是否能够维持目前尚待观察。

AI能否救火?

目前看来,相比大模型,AI PC是人工智能最有希望走通变现的商业模式之一。

事实上,不只英特尔,为了将AI PC送上每个人的桌面,产业各方的竞争早已火花四溅,微软、苹果等都已推出搭载AI功能的新款终端,而在AI芯片领域,英伟达、英特尔和AMD“三足鼎立”的格局已经形成。王锐向第一财经记者介绍,英特尔酷睿Ultra处理器自发布以来,已有800万台设备搭载了该产品,预计到今年底,英特尔将交付4000万片酷睿Ultra处理器。

不过英特尔的竞争对手也没有懈怠。从产品落地的角度来看,在前不久落幕的2024 上,AMD携一众OEM厂商官宣了首批搭载锐龙 AI 300系列处理器的PC开始上市。而在更早先的6·18活动期间,搭载高通骁龙 X Elite/Plus处理器的AI PC也开始陆续上市发售。相比之下,英特尔面向新一代笔记本电脑的Lunar Lake处理器却要等到今年9月才会面世。

这将眼下的压力给到了英特尔的Gaudi 3芯片。有分析认为,用于对标英伟达H100芯片的Gaudi 3的成败对于英特尔而言非常关键,如果该产品失败,这将更沉重地打击外界对英特尔的信心,也包括英特尔对自己的信心。

在当前的AI“军备竞赛”中,英伟达似乎依旧是GPU芯片市场的佼佼者。该公司此前发布了新一代人工智能计算芯片B200。英伟达CEO黄仁勋称,B200 GPU的AI运算性能在FP8及新的FP6上都可达20 ,是前一代H100运算性能的2.5倍。

从业绩上来看,二季度财报显示,英特尔还面临数据中心及AI业务衰退的困境,该业务营收下滑了3%,进一步凸显了市场对其产品的需求疲软。英特尔首席财务官大卫·辛斯纳(David )坦言,数据中心市场的衰退部分原因在于,尽管企业大举投资于人工智能基础设施,但大多数采购的GPU来自非英特尔品牌,如英伟达等。

为了追赶英伟达,基辛格曾公开表态,除了设计Gaudi 3之外,英特尔还计划在俄亥俄州新工厂生产AI芯片,只不过,这一计划的落地时间可能要等到2027年或2028年。

基辛格在此前向投资者发表的演讲中表示,预计2024年将是该公司代工业务运营亏损最严重的一年,但是该业务预计将在2030年底之前实现运营盈亏平衡。这意味着,为了保证业绩稳定,在未来的一段时间内,英特尔的其余业务都将会背负着向代工输血的任务,只是未来的市场阴晴是否允许这种微妙的平衡则是无法预测的。

海量资讯、精准解读,尽在新浪财经APP